物流运输行业调研分析报告

2017年以来,公路物流运价指数呈下行调整态势,物流运输作为社会流通体系的基础,面临着较大挑战,新冠疫情影响下,行业市场结构、运行效率等方面也出现了新的变化,尤其在2021年7月1日之后,国六排放标准将全面实施,客户面临着运费下降、车辆成本增加、二手车贬值率增高等多方面的压力。为了解当前物流运输行业受疫情及宏观经济影响程度、当前及未来市场景气度、进一步了解客户对于商用车金融服务的需求,一汽金融针对商用车客户群体组织开展了2021年下半年物流运输行业的调查,经过对调研数据进行整理、汇总及分析,形成了调研报告如下:

一、调研概况

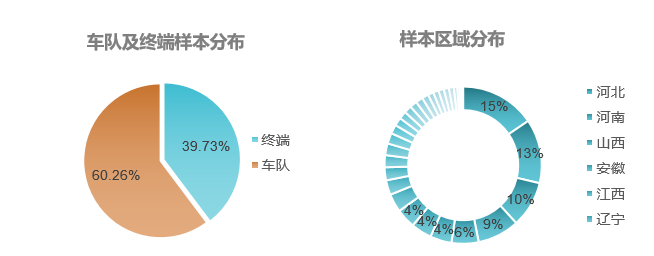

六月初,一汽金融对商用车客户展开关于物流运输行业运行现状的调研,此次调研累计收回5461份业内人士的反馈,涉及30个省级行政区。来自于终端运营客户的样本为2170份,占比39.73%;车队客户样本为3291份,占比60.26。河北、河南、山西、安徽、江西5个省份,累计占比52%;占比不足2%的区域有12个,累计占比11%,其他省份累计占比37%。

图1样本分布结构

二、基本情况调研

1.营运车辆各省份分布

商用车营运车辆类型主要包括牵引车、载货车、自卸车、冷藏车、危险品车辆及其他专用车。调研数据显示,当前各省份营运车辆主要以牵引车及载货车为主。有超73%的省份,牵引车及载货车所占比例超过80%;其中,河北、河南、山西、安徽等省份中,牵引车整体占比较高,基本都超过70%;海南、江苏、北京、上海、天津、陕西等省份,载货车占比相对较高,均在40%以上;在自卸车的分布结构来看,云南、浙江、重庆、广西、湖北等省份自卸车所占比例相对较高,占比均超20%。

2.车队及终端营运车辆分布

按照营运车辆在客户群体分布的情况来看,不管是车队还是终端营运客户,主要还是以牵引车及载货车居多,二者在各群体的累计占比均在87%左右;其中,就牵引车占比情况来看,车队占比要高于终端营运客户,分别为69%、59%。自卸车在两个群体中的分布比例差异不大,在车队及终端客户中占比分别为8%、9%。

图2营运车辆在不同营运主体的分布结构

3.终端客户运输项目分布

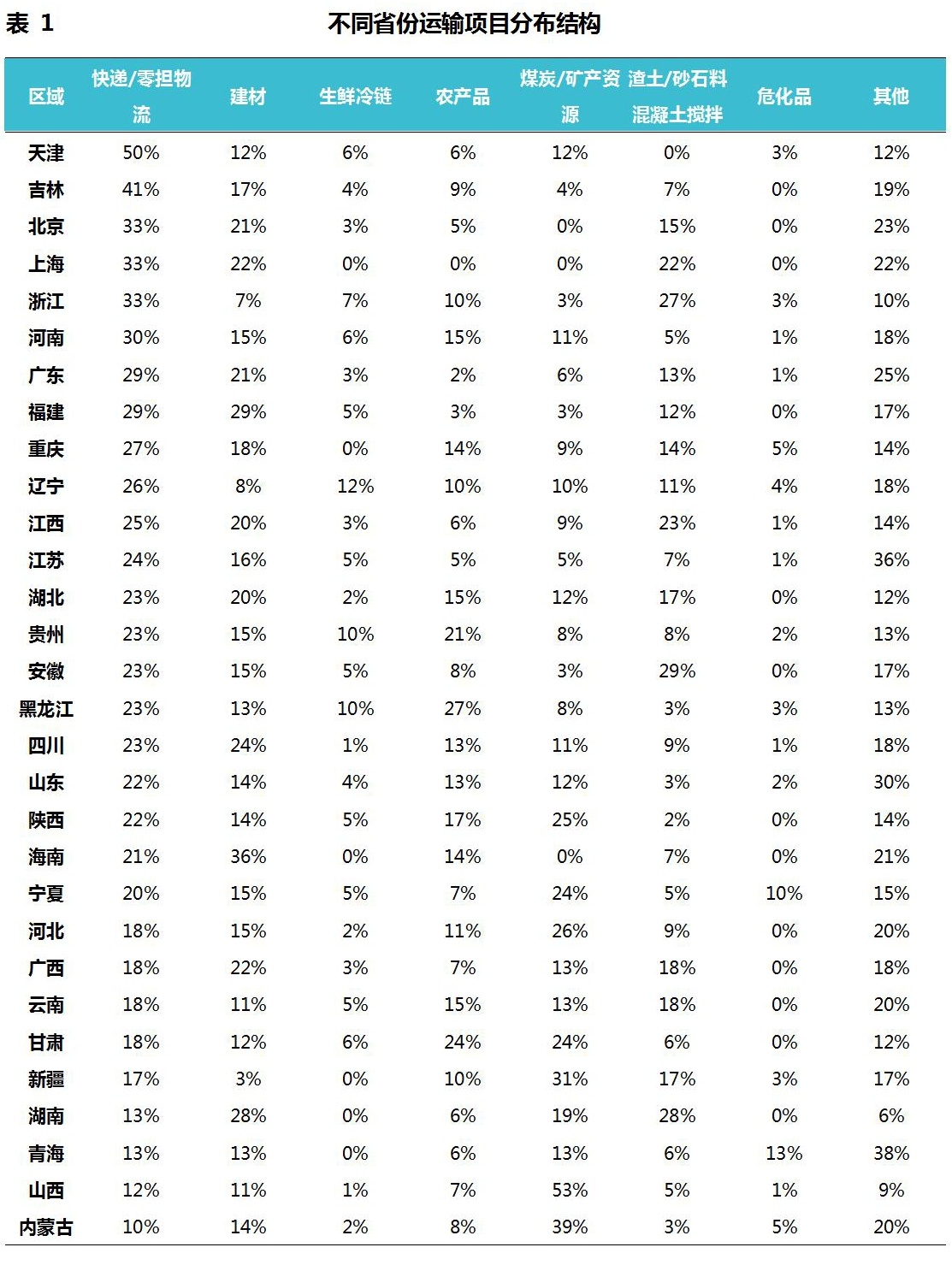

按照终端客户运输的项目情况可以看出,终端营运客户运输项目多数以以快递/零担物流及建材运输为主;各省份终端客户对该运输项目的比例基本都在20%以上,其中天津、吉林、北京、上海、浙江等省份整体偏高,均在在30%以上。其次是建材运输,该运输项目在各省的分布比例相对较高。对于农产品运输比例较高的省份主要集中在黑龙江、贵州、甘肃、陕西、河南及湖北等地,占比都在15%以上;而山西、内蒙、新疆、甘肃、陕西、河北、宁夏等地煤炭/矿产资源运输比例相对较高,在20%以上,这与当地矿产资源较多分布较为一致。

三、经营情况调研

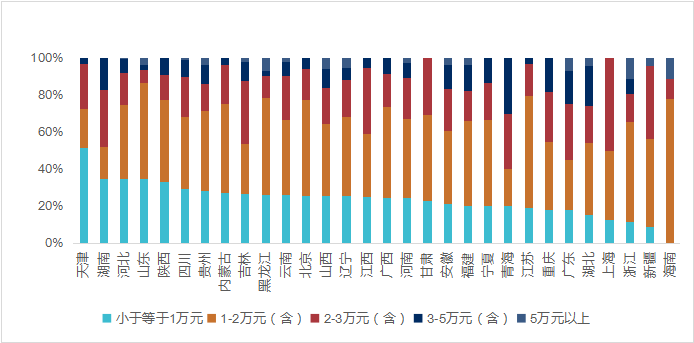

1.终端客户单车每月运费收入分布

按照各省单车每月运费收入的分布情况可以看出,各省的单车运费收入主要集中在1万以内及1-2万两个区间,两个区间累计占比均在50%以上;其中,天津运费收入在1万以内区间的占比最高,达51.7%;其次为湖南,1万以内的收入占比34.8%;江苏、浙江、黑龙江、山东及北京运费收入在1-2万区间的比例整体较高,达到50%以上;2-3万收入分布较高的区域主要包括上海、新疆、江西、吉林、甘肃,占比在30%以上;收入3万以上的占比在各省份的占比都相对较低。

图3各省份单车每月运费收入分布结构

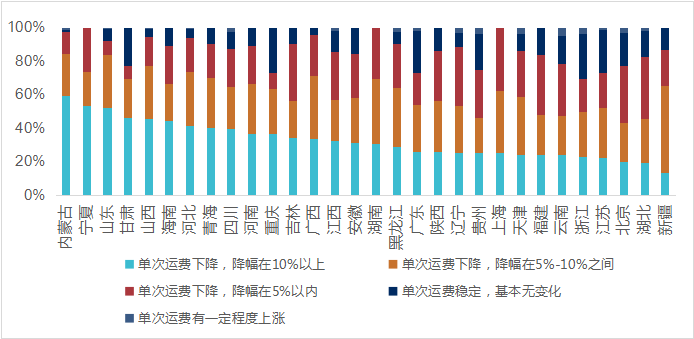

2.终端客户单次运费收入较去年变化分布

按照各省份对运费收入较去年变化情况来看,多数区域都有超过80%的客户认为本年平均每次运费收入较去年呈现不同程度的下降趋势;其中,内蒙古、宁夏、山东、甘肃、山西、河北超过40%的客户认为降幅在10%以上,对运费下降感知较为明显;浙江、重庆、广东、江苏、贵州超过25%的客户认为本年运费保持相对稳定或略有增长,对运费下降感知程度较低。

图4各省份单次运费收入较去年变化分布情况

3.终端营运客户不同省份运距分布

此次调研对商用车按照运距,划分为长途(500公里以上)、中短途(200-500公里)、城际配送(200公里以内)三种运距。从终端营运客户在各省份的运距分布来看,江西、江苏、湖北及安徽等区域运距分布相对均匀;经济欠发达及内陆地区长途运输占比较高,如宁夏、内蒙古、吉林、河南、河北、甘肃、陕西、山东等省份长途运输占比基本在50%以上;沿海及经济发达地区中短途运输及城际配送占比较高,如上海、浙江、广东、福建等省份;西南等地势复杂地区长途运输少,中短途运输比例较高,如云南、贵州。

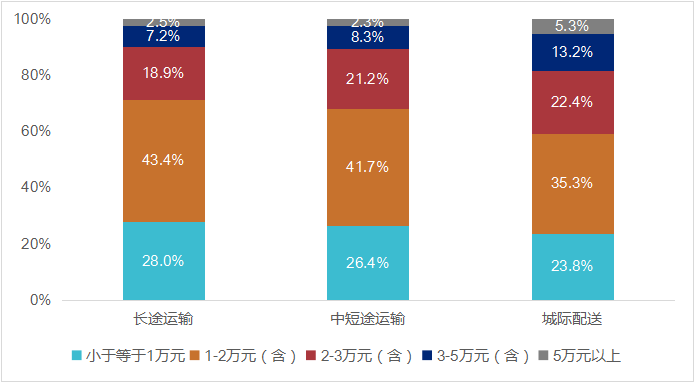

4.终端客户不同运距收入分布

调研数据显示,在各运输距离收入分布中,城际配送整体收入水平最高,2万以上收入占比达40.9%;其次为中途运输,2万以上收入占比31.9%。长途运输整体收入水平偏低,2万以下收入占比71.4%。

图5不同运距收入分布结构

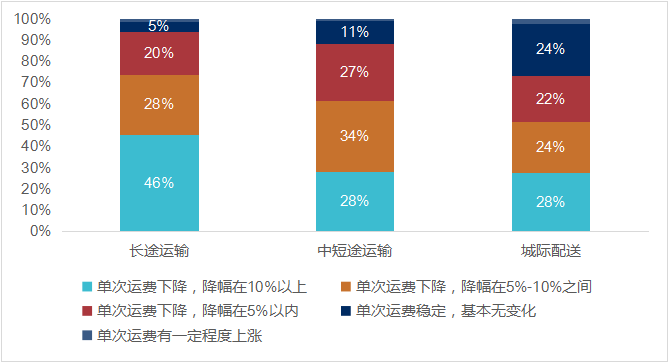

5.终端营运客户不同运距收入变化分布

调研数据显示,各运输距离中有超70%客户认为运费收入较去年呈下降趋势;其中,长途运输对运费下降感知较为明显,有超46%的客户认为降幅在10%以上;城际配送整体降幅相对较小,约26%的客户认为基本稳定或小幅上涨。

图6不同运距收入较去年变化分布结构

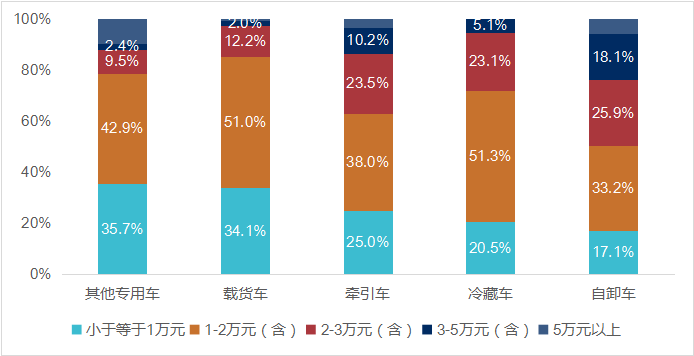

6.终端不同车辆类型运费收入分布

调研数据显示,终端营运客户各营运车辆的收入基本都在3万以内,合计占比在75%以上;其中,牵引车、冷藏车及自卸车收入在2-3万区间居多,在20%以上;载货车运费收入在2万以内累计占比高达85.1%;自卸车整体收入最高,3-5万收入区间占比最高,达18.1%。

图7不同营运车辆运费收入分布结构

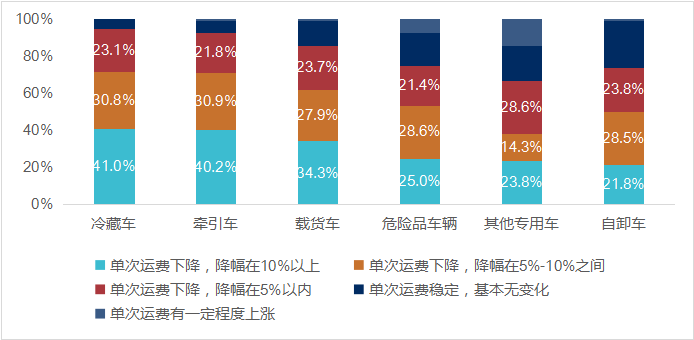

7.终端客户不同营运车辆运费变化分布

调研数据显示,对于各营运车辆运费较去年的变化,均有超过三分之二以上客户认为本年运费较去年出现不同幅度下降;冷藏车、牵引车均有超过40%的客户认为运费较去年降幅在10%以上,30%以上客户认为降幅在5%-10%之间,降幅感知较为明显;自卸车及其他专用车的降幅相对较小。

图8不同营运车辆运费收入较去年变化分布结构

8.终端客户不同区域货源结构分布

商用车客户当前货源渠道主要包括货运平台、运输公司/挂靠车队、配货站、熟人介绍及其他渠道。调研数据显示,多数区域终端营运客户的货源来是自于货运平台,尤其是内蒙古、河南、甘肃、陕西、山东、天津,货运平台占比超40%;浙江、上海、湖南、广西,货源主要来自于运输公司或挂靠车队,占比在35%以上;福建、四川、云南及贵州,熟人介绍占比相对较高,在25%以上。

图9不同省份终端营运客户货源结构分布

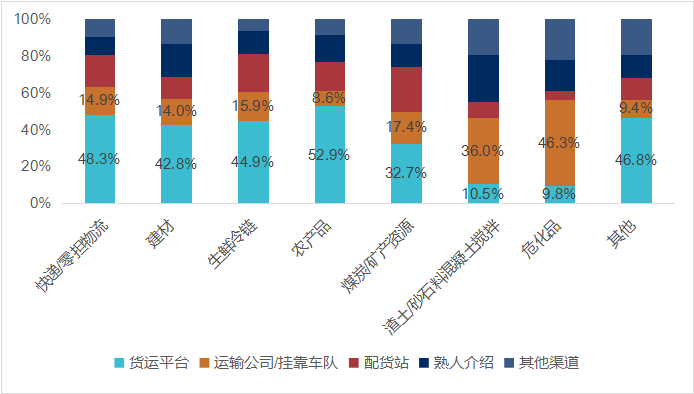

9.终端营运客户不同运输项目货源分布

调研数据显示,从客户运输项目的货源结构来看,快递/零担物流、建材、生鲜冷链及农产品货源主要以货运平台为主,占比40%以上;煤炭/矿产资源以货运平台和配货站为主,累计占比56%;渣土/砂石及危化品运输货源主要依靠运输公司/车队。

图10终端营运客户不用运输项目货源结构分布

10.终端客户不同营运车辆货源变化分布

调研数据显示,对于各营运车辆的货源变化,认为货源减少、订单不足的情况占绝大部分,除其他专用车外,都有超三分之二以上的比例认为当前货源有所减少,其中牵引车客户对货源减少的感知尤其明显,有超81%的比例认为当前货源有所减少,这与前面所述的牵引车对运费收入下降感知明显一致;其他专用车及自卸车有超30%的客户认为货源稳定或有所增加。

图11 终端营运客户各营运车辆货源变化分布

11.车队对国五及国六运营成本差异的认识

通过对车队的调研数据显示,有51.9%的客户对国六营运成本并不是很了解,其余约13%的客户认为当前国六与国五营运成本处于基本持平的状态。约三分之一的客户认为国六较国五的营运成本有增加。在预计国六较国五营运成本增加的客户中,有将近一半的客户认为每月国六增加的营运成本在5000元以内,21%的客户认为在5000至10000元之间。

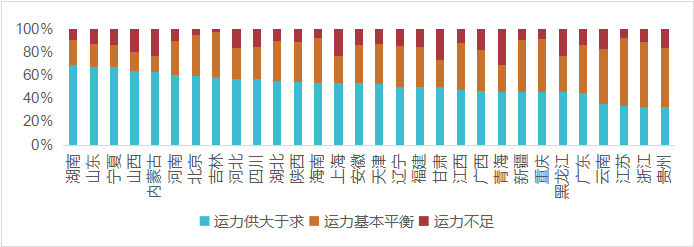

12.市场运力各区域感知分布

调研将客户对运力的感知情况划分为运力供大于求、运力基本平衡及运力不足三种类型。调研数据显示,从当前各区域对运力整体感知程度来看,超过三分之二的区域认为当前货运市场运力过剩的比例较高,超过50%;其中湖南、山东、山西、内蒙古、河南,认为当前运力过剩的比例超60%,运力过剩感知明显;云南、江苏、浙江、贵州,认为当前运力基本保持平衡的比例相对较高,在50%左右。甘肃、青海对运力不足的感知比例相对较高,在30%以上。

图12各区域整体运力感知分布

13.市场运力终端与车队感知分布

调研数据显示,相较车队,终端营运客户认为运力供大于求即运力过剩的比例更高,达到62%;而车队对运力感知过剩的比例仅为49%。约40%的车队认为当前运力基本保持平衡,而终端客户认为运力基本平衡的比例仅占19%。终端客户认为运力不足的比例也高于车队客户,终端营运客户可能因存在信息不对称,对运力感知逐渐呈分化态势。

图13不同营运主体整体运力感知分布

14.不同省份的运费结算模式分布

当前车队对终端营运客户的运费结算模式,主要分为两种方式,一是由终端客户自行结算,另一种为运费由货主支付给车队,由车队再结算给终端客户。调研数据显示,当前结算方式以运营终端自行结算运费的情况居多,占比为61.25%;而由货主支付给车队、再由车队结算给运营终端的占比38.75%;从省份来看,江苏、云南、福建、广东等省份更倾向于车队参与结算,运营终端自行结算的占比较低,占比在38%以下;而安徽、河南、辽宁由终端自行结算的占比较高,达到70%以上。

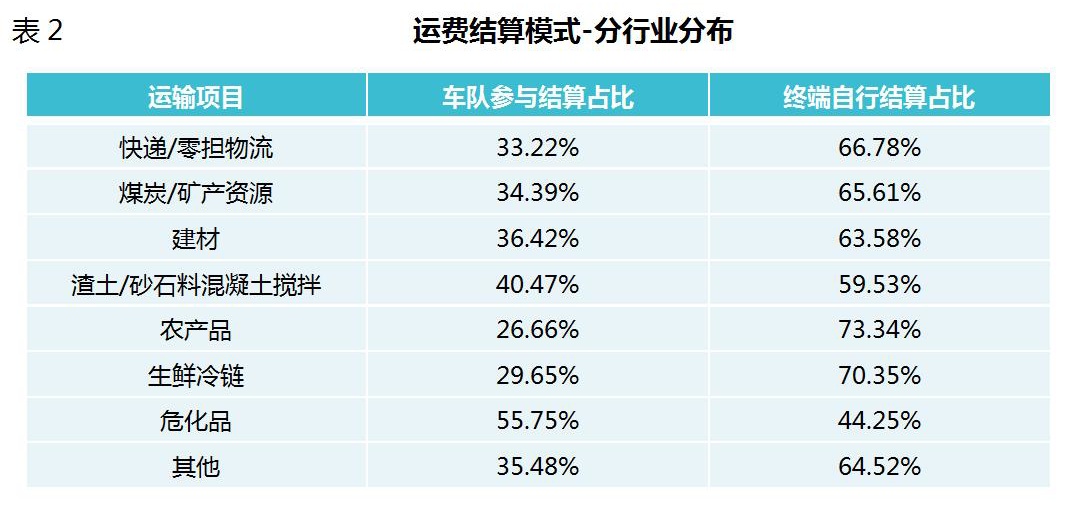

15.不同运输项目的运费结算模式分布

调研数据显示,运费结算模式在各运输项目中并无明显特征,基本与前述整体分布情况保持一致,但是渣土砂石料混凝土搅拌、危化品运输项目在结算上选择通过运输公司结算模式的占比相对较高,这与前述对货源结构的分析相呼应。

16.不用营运车辆的运费结算周期分布

调研数据显示,不同营运车辆的结算周期差异较大。相较其他营运车辆,自卸车结算周期更长,约有42%的自卸车结算周期在3个月以上,这也与自卸车更多依赖于工程结算周期有关;牵引车及载货车结算周期较短,多数为单次结算或月度结算;冷藏车单次结算占比达到87%。

17.运费结算周期变化分析

调研数据显示,多数客户认为当前的运费结算周期较去年并没有延长,占样本总量的52%;有28%的终端客户反映结算周期延长1个月;结算周期延长1个月以上的占20%。

在反馈延长的终端营运客户中,按运输项目进行了分析,绝大多数运输项目结算周期延长1个月的情况较为普遍;而渣土/砂石料混凝土搅拌结算周期延长3个月以上的占比较高,达到32%;危化品运输项目虽样本较少,但也在一定程度上体现出结算周期延长的情况较为明显。

四、市场预期

1. 对下半年货运市场需求量的预期

调研数据显示,商用车客户对下半年货运市场需求量多数持悲观态度,车队客户和终端客户对下半年货运市场需求量的预期均有一半以上持悲观态度,而终端客户相比车队客户,对未来货运量的需求预期更加悲观;但是经对比分析,车队客户和终端客户对货运市场需求量的预期对其购车计划基本没有影响,可见客户购车意愿与其对市场的预期并无较强的相关性。

图14不同客户群体对下半年货运市场需求量的预期

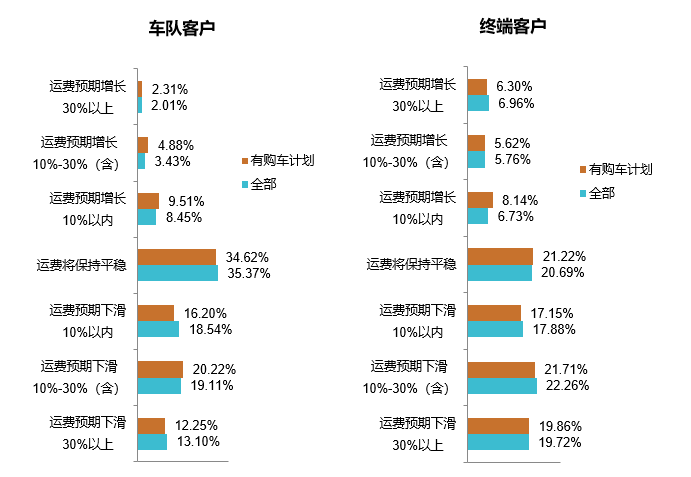

2. 对下半年货运市场运费的预期

调研数据显示,与对下半年货运市场需求量的预期一致,车队客户和终端客户对下半年货运市场运费的预期均有一半以上持悲观态度;终端客户相比车队客户,对运费的预期更加悲观;车队客户和终端客户对货运市场运费的预期对其购车计划基本没有影响。

图15不同客户群体对下半年货运市场运费的预期

3. 不同营运车辆对下半年货运量需求的预期

调研数据显示,商用车客户群体对各营运车辆下半年货运量需求持下降预期的比例都比较高,基本在40%-60%区间。其中,车队客户对冷藏车及危险品车辆在下半年的货运量预期更为悲观,预期下降的比例分别为55%和51%。终端客户对牵引车及自卸车在下半年货运量的预期更为悲观,预期下降的比例分别为61%和52%。

图16不同营运车辆对下半年货运量需求的预期

4. 不同营运车辆对下半年运费的预期

调研数据显示,多数客户对未来半年各营运车辆运费的预期呈下降趋势,对各营运车辆运费预期下降的比例主要集中集中在40%-60%区间。其中,车队客户对冷藏车及危险品车辆运费变化预期更为悲观,预期下降比例分别占60%和48%。终端客户对牵引车、自卸车及其他专用车的运费变化预期更为悲观,预期下降的比例分别为62%、59%及45%。。

图17不同营运车辆对下半年运费的预期

5. 客户未来购买国五/国六意愿

调研数据显示,从购车意愿来看,有52.44%的终端营运客户暂无购置车辆想法;在有购车计划的客户中,打算购买国五车型的占全部客户的24.75%,打算购买国六车型的仅占10%;处于观望状态的占比12.82%;整体来看,有购买需求的客户目前仍以购买国五车型为主。客户倾向购买国五的原因主要是经济性、车辆稳定性以及使用习惯等,其中,出于经济性考虑是最重要的因素。客户倾向购买国六的原因主要是从政策角度出发,考虑到国六车有更好的政策适应性。

6. 商用车金融服务认知度

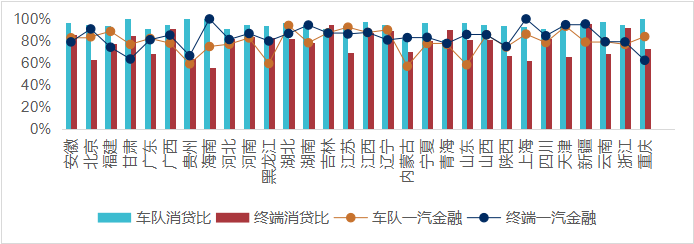

调研数据显示,商用车客户整体贷款意识比较高,各省份选择进行融资的客户占比基本都在70%以上;选择贷款的客户中,除个别省份外,选择一汽金融的比例均较高,基本都在75%以上;从客户群体来看,车队客户整体融资意识要高于终端客户,各区省份选择进行贷款的客户比例都在90%以上。

图18车队及终端客户消贷结构分布

从初始资金资金投入情况来看,终端及车队车辆首付比分布状态基本一致,主要集中在10%-30%区间;终端客户30%-40%、40%以上首付比区间的占比均高于车队客户。

五. 总结

以上调研主要围绕商用车客户当前的运营车辆、运输货物、货源结构、市场运力、运费收入及结算周期变化等问题多维度展开。综上分析可以看出:

客户对当前运力过剩感知明显,绝大部分客户当前运费收入较去年出现不同幅度的下滑。

一半以上客户对下半年货运市场需求量及运费的预期持悲观态度,相较车队客户而言,终端客户更为悲观。

对于国五及国六车型的购买意愿,多数人持观望状态,而具备购车意愿的客户,通常会选择国五车型。#p#分页标题#e#

TAG:

注:本站所转载的文章,不代表本网站观点,如有侵权可联系删除。

- 上一篇:2021年1-5月物流平稳运行

- 下一篇:2021年1-7月物流恢复势头持续稳定

冀公网安备 13010402001394号

冀公网安备 13010402001394号